Más Información

Narco “La Rana”, entre altar a la muerte, corridos de Los Rayos del Norte, drogas y armas doradas; EU difunde foto de como vivía

Sheinbaum ajusta horario de conferencia mañanera este 26 de febrero; se realizará desde Mazatlán, Sinaloa

Ellos son “La Rana” y “Aquiles”, hermanos Arzate-García, jefes del Cártel de Sinaloa; EU los busca por narcoterrorismo

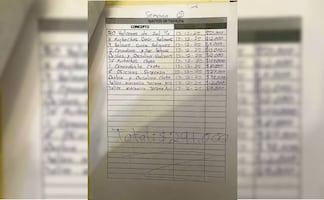

La narconómina de "El Mencho": claves, sueldos y flores para San Judas; esto ganaban pistoleros, "halcones" y "comandantes" del CJNG

El 47% de los millennials (nacidos entre 1980 y el 2000) no ahorra regularmente una parte de sus ingresos, de acuerdo con un estudio publicado por Banamex enfocado en los hábitos financieros de los jóvenes mexicanos. Para esta generación, un fondo para emergencias podría sonar como un lujo, particularmente si acaban de integrarse al mercado laboral y cuentan con un salario que tal vez no permite ahorrar.

Sin embargo, en ocasiones la vida da muchas vueltas y lo más recomendable es estar preparado financieramente en caso de cualquier tipo de eventualidad como puede ser perder un empleo, sufrir un accidente o una emergencia médica.

Esta falta de cultura del ahorro, además de impedir un crecimiento sano de las finanzas personales, implica muchas veces estar desprotegido ante eventualidades. De acuerdo con la Encuesta Nacional de Inclusión Financiera, la mitad de los mexicanos encuestados no tendrán ahorros suficientes para sobrevivir por más de un mes si llegaran a quedarse sin trabajo.

Los expertos de la Condusef (Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros) recomiendan que el fondo para eventualidades sea de por lo menos tres meses, que es el periodo promedio que toma encontrar un nuevo trabajo, aunque lo ideal es que el fondo pueda cubrir por lo menos seis meses de gasto.

La start-up mexicana Kueski aconseja tomar en cuenta los siguientes puntos para crear un fondo de emergencia efectivo:

1. Calcula tus gastos

Haz una lista de tus gastos básicos y calcula cuánto dinero necesitas para solventarlos por los próximos seis meses. Tu lista puede incluir el pago de una renta, servicios como agua y electricidad, alimentación y otros gastos fijos que consideres necesarios para la vida diaria. También puedes presupuestar una cantidad extra para vivir holgadamente en caso de que llegues a necesitar recurrir a ese fondo.

Suma tus gastos y multiplica el resultado por el número de meses que esperas tener cubierto. El resultado será tu meta de ahorro, una cantidad que deberás tener siempre en tu cuenta de banco.

Ten siempre en cuenta que un fondo de emergencias es precisamente para eso, no para viajes, conciertos o compras impulsivas. Si es necesario para combatir la tentación, abre una cuenta de banco exclusivamente para tu fondo de emergencia.

2. Haz un presupuesto (y apégate a él)

Puede que te haya ocurrido llegar a final de quincena con muchos menos dinero del que esperabas. En ese momento te haces la pregunta “¿en qué me gasté mi dinero?”. Pues un presupuesto es precisamente para evitar esa situación.

Un presupuesto se elabora identificando y registrando todos tus ingresos y gastos. Debe incluir los básicos como renta, alimentación y vestido, de lo que ya deberás tener un registro si seguiste el paso anterior, pero un buen presupuesto incluye la mayor cantidad posible de gastos previstos.

Si sabes que pronto saldrá una película que quieres ir a ver al cine, incluye esa vuelta al cine a tu presupuesto. Sé minucioso. ¿En qué vas a gastar durante tus salidas? Regístralo todo. Este es un ejercicio que puedes hacer al principio de cada mes o, preferiblemente, cada semana.

En la medida de lo posible, lleva un registro diario de tus gastos, esto te podrá ayudar a identificar gastos hormiga, es decir, esos pequeños gastos que al momento de hacerlos te pueden parecer insignificantes pero que conforme se acumulan llegan a alcanzar montos considerables.

Tener un presupuesto y ceñirte a él te puede ayudar a crear tu fondo de emergencias más rápido y, de paso, ayudarte a tener unas finanzas personales más saludables.

3. Invierte tus ahorros

Conforme pasa el tiempo y la inflación aumenta, tu dinero valdrá cada vez menos. Para protegerte de esto puedes invertir tus ahorros para ganar paridad con la inflación o hacer que tu dinero crezca aún más.

Toma en cuenta que algunos instrumentos de inversión no te permitirán acceder inmediatamente, lo que puede resultar contraproducente en caso de ciertos tipos de emergencias. Por otro lado, no tener un acceso directo a tu capital te podría evitar la tentación de gastar tu dinero.

Recuerda también que hay instrumentos de inversión más volátiles que otros, por lo que es recomendable diversificar tus inversiones.

4. Busca seguros

Aunque un seguro no contribuye directamente a un fondo de emergencia, es una inversión que estarás sumamente agradecido de haber hecho en caso de necesitarlo.

Cotiza seguros médicos y de vida, así quedarás cubierto ante problemas de salud o accidentes. Piensa que aún si debes pagar por el seguro será sólo una fracción de lo que tendrías que pagar si llegas a necesitar operaciones o tratamientos.

Cubre todas las bases: Si tu trabajo depende de equipo electrónico caro como computadoras, cámaras o instrumentos musicales, tal vez sería buena idea asegurarlo para que no quedes desprotegido en caso de robo o desperfecto técnico.

Noticias según tus intereses

[Publicidad]

[Publicidad]