cartera@eluniversal.com.mx

Juan Carlos H. solicitó un crédito personal con un banco y una tarjeta con una tienda departamental. De manera intencional dejó de pagarlos a los dos meses de contratarlos. No contestaba las llamadas que le hacían para cobrar y esperó un año hasta que un despacho de cobranza le propuso negociar, eliminar el pago de intereses y liquidar los créditos en una sola exhibición, por un monto menor al que había solicitado en un principio.

“Estimado acreditado, Recuperación Contenciosa, en nombre y representación de Scotiabank Inverlat, conscientes de su situación económica y ante la necesidad de brindarle alternativas de solución para su adeudo, lo invitamos a que aproveche esta temporada y liquide el adeudo de su préstamo personal. Por lo anterior y pensando en ayudarle, esta temporada ponemos a su disposición una forma de pago cómoda y sencilla para liquidar su crédito sobre su saldo”, indica la carta que recibió Juan Carlos por parte del despacho de cobranza.

Así, Juan Carlos, con una deuda de 10 mil 700 pesos, obtuvo un buen descuento y finiquitó en 3 mil 850.

“Varios amigos lo han hecho, y si bien es difícil que te vuelvan a prestar, después de un tiempo puedes obtener otro crédito”, dijo el deudor.

El “fraude de origen” es una modalidad que los bancos han detectado y para el cual el Buró de Crédito está a punto de ofrecer una herramienta que ubique a un potencial cliente que busque intencionalmente no pagar un crédito para que inmediatamente se le niegue el préstamo.

Consultado por EL UNIVERSAL, el buró informó que está depurando la herramienta y que es cuestión de semanas para que se presente; sin embargo, este producto, denominado “Vigilante”, fue presentado a principios de mes en Acapulco por parte del buró ante la Asociación Mexicana de Entidades Financieras Especializadas (AMFE), con lo cual cualquier organismo que ofrezca crédito podrá usar esta alerta y reducir su riesgo de impago por parte de los clientes.

“Nosotros partimos de la base del Buró de Crédito y estamos viendo con muy buenos ojos esos nuevos productos que están desarrollando para darle mayor seguridad al sistema, son bienvenidas esas iniciativas”, mencionó el presidente ejecutivo de la Asociación de Bancos de México (ABM), Alberto González Alcalá.

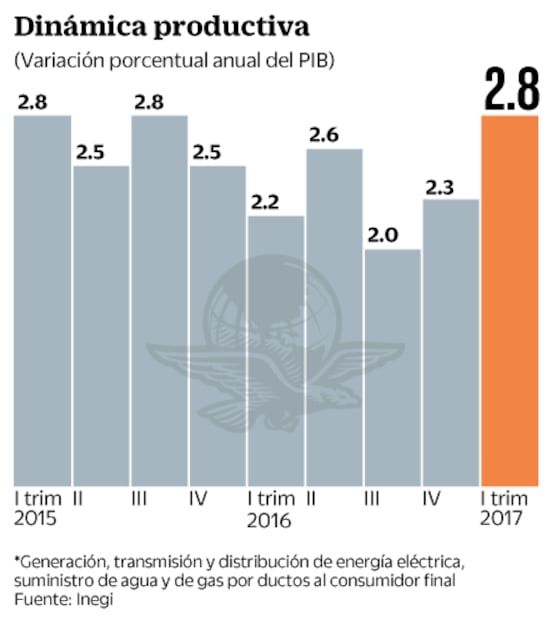

De acuerdo con el directivo, si bien el crédito al consumo ha registrado una ligera desaceleración en meses recientes, los trabajadores siguen contratado financiamiento y no hay alertas sobre un posible sobreendeudamiento en productos como tarjetas de crédito, personales o de nómina en el sistema bancario mexicano.

Aún no es cuantificable. Sobre el tema, el presidente de la Comisión Nacional para la Protección y Defensa de los Usuarios de los Servicios Financieros (Condusef), Mario Di Costanzo, explicó que este tipo de fraude es muy complicado de cuantificar; sin embargo, algunos indicios para detectarse es que el cliente no efectúe el primer pago y si transcurren tres meses es muy probable que de manera intencional haya solicitado el financiamiento para no pagarlo.

Sin embargo, las consecuencias para este tipo de clientes son graves. Di Costanzo explicó que pueden quedarse por tiempo indefinido en el Buró de Crédito con un mal historial, lo cual les impedirá solicitar un financiamiento por años.

“Las gestiones de cobranza se van a un año de atraso. Es muy complicado y no es aconsejable para una persona solicitar algún tipo de financiamiento y dejarlo de pagar hasta que se hace la cobranza, ya que de entrada no te hacen el descuento. Cuando originaste un quebranto o cuando te perdonaron capital, puedes quedar permanentemente en el Buró [de Crédito]”, dijo el presidente de Condusef.

A la par, Mario Di Costanzo no descartó que este tipo de operación sea utilizado bajo el esquema de robo de identidad, donde algún defraudador haya contratado financiamientos a nombre de otra persona y una vez obtenido el dinero, el crédito comience cobrarse sin que el cliente que sufrió la usurpación de identidad se haya percatado.

Noticias según tus intereses

[Publicidad]

[Publicidad]